1953年神奈川県生まれ。一橋大学商学部卒業後、第一勧業銀行(現:みずほ銀行)に入行。ロンドン大学経営学部大学院卒業後、メリル・リンチ社ニューヨーク本社へ出向。みずほ総研主席研究員などを経て、1999年より国内有名大学の講師・教授を歴任し、現職は法政大学大学院教授。テレビ朝日「報道ステーション」、日経CNBC「NEWS ZONE」レギュラーコメンテーターなど多数のTV番組に出演する一方、ビジネス情報サイト「ダイヤモンド・オンライン」でのコラム連載、「下流にならない生き方」、「はじめての金融工学」など、著書も多数。

金融を目指すすべての学生へ キャリタスファイナンス 金融ビジネスの価値・魅力が見つかる!就活生のためのサイト

金融ビジネスの価値・魅力が見つかる!就活生のためのサイト

- Columns

- プロの視点

真壁 昭夫法政大学大学院教授

今注目のキーワードから読み解く!

今後の金融業界展望

<第8回>2016.08.31

欧州の金融緩和政策

2000年代前半、米国を中心に世界各国で不動産バブルが膨みました。欧州諸国でも、大規模な不動産バブルが発生し不動産開発が増加しました。しかし、バブルは永久に続くことはありません。必ずピークを迎え、その後に下落局面に入ります。今回の不動産バブルも同じ展開を歩みました。2006年にはバブルは崩壊に向かい、その後はサブプライム問題が発生し、最終的にはリーマンショックが世界経済を低迷させました。欧州諸国では、不動産融資などの焦げつきによる不良債権問題と、ギリシャの財政懸念を発端とする財政危機に直面しました。

それに対して欧州中央銀行(ECB)は、思い切った金融緩和をとって欧州諸国の景気の下支えに動きました。2011年以降の金融緩和によって、欧州経済は一時的に回復基調を歩んだ時期もありました。しかし、ギリシャなどの経済低迷は依然として続いています。ギリシャの財政問題は依然として解決していません。その後も、ECBは金融緩和策を続け、すでにマイナス金利政策や量的緩和などの政策を総動員しています。経済専門家の中には、今後、世界経済の減速リスクが高まった場合、ECBが効果のある策を打ち出せるか否かに懸念を持つ声もあります。

財政危機の中での流動性供給措置

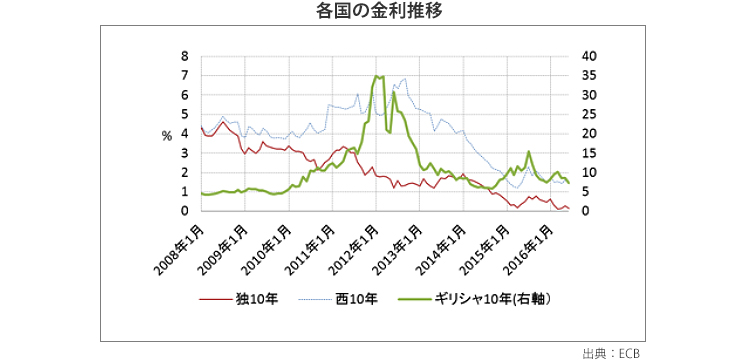

2010年5月、ギリシャが欧州連合(EU)や国際通貨基金(IMF)に資金支援を要請したことをきっかけに、「南欧諸国の国債発行が困難になるのではないか」との懸念が高まりました。これがユーロ圏の財政危機です。世界の投資家は南欧諸国の財政悪化を懸念し、各国の国債を売却しました。それによって南欧諸国の国債利回りが上昇し、2011年にはイタリアやスペインの財政に対する懸念も高まりました。

金利の上昇は、金融機関の資金調達コスト、企業や家計の金利負担を増加させます。リーマンショック発生前まで、スペインなどでは不動産バブルが発生し、銀行はバブルの波に乗り不動産融資を増やしました。その後、バブルが崩壊しリーマンショックが発生すると、南欧諸国の銀行は不良債権問題に直面しました。これに財政懸念を受けた「悪い金利上昇」が重なり、銀行の資金調達コストは増加し、資金繰りが悪化したのです。

そこで、2011年12月、ECBはそれまでの利下げに加えて長期資金供給(LTRO)の実施を決定し、金融機関の資金繰り支援に乗り出しました。これは、南欧の多くの銀行がECBの資金支援なしには、ほとんど立ち行かない状況に追い込まれていることを示しています。LTROの貸し出し期限は3年間、供給額は無制限、金利は1%と設定されました。通常、市中の銀行が中央銀行からお金を借りる際は担保として国債を中銀に預けます。しかし、ECBは担保要件を緩和し、外国の債券や資産担保証券(ABS、国債よりも信用力が劣る)も可としました。

2011年11月と2012年3月、ECBは二度のLTROを実施し、計1兆ユーロ程度のお金を市中金融機関に供給しました。これによって、徐々に銀行の資金繰りは改善し、国債を買う余力が生まれたのです。そして2012年8月、ECBは、財政懸念の影響で過度に金利が上昇している国の国債を、政府の要請に応じて買い入れる措置も開始しました。これがLTROに支えられた銀行の国債買い意欲を刺激し、財政への懸念を抑えることにつながりました。

マイナス金利とTLTRO、量的緩和

その後もECBは、ユーロ圏の景気回復を支えるために金融緩和を進めました。財政危機の中で、ドイツが財政の緊縮を主張したことは、結果としてECBの金融政策の重要性を高めたと言えます。

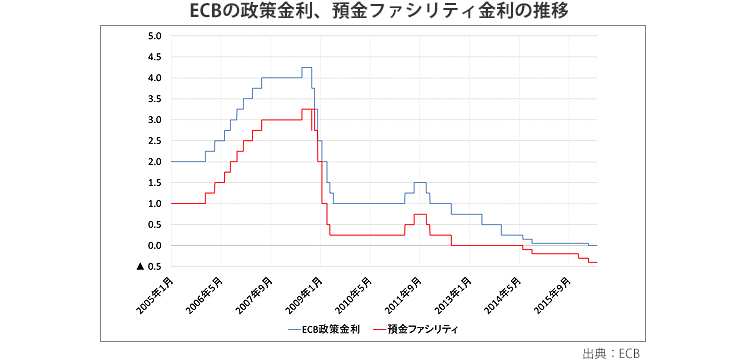

2014年6月、ECBはマイナス金利政策と、貸出条件付き長期資金供給措置(TLTRO:テルトロ・ティーエルトロなどと呼ばれる)を発動しました。この目的は、銀行に企業や家計への貸し出しを促すことでした。ECBのマイナス金利政策は、預金ファシリティ金利(金融機関が余剰の資金をECBに預け入れる際に適用される金利)を引き下げることで導入されました。2014年6月に-0.10%と設定され、以降、2014年9月、2015年12月にそれぞれ0.1%ずつマイナス金利を引き下げました。

またTLTROは、期間4年、金利は政策金利+0.1%で総計1兆ユーロ程度のお金を金融機関に貸し付ける措置です。「貸し出し条件付き」とあるのは、銀行にはECBが設定する貸し出し基準をクリアすることが求められているからです。つまり、ECBは銀行に低金利での資金を供給する目的、基準を明確に設定することで銀行に企業向け融資や消費者ローンの積み増しを意識づけたのです。

そうしたECBの措置にもかかわらず欧州地域の物価は低迷し、2015年1月、ECBはさらに国債買い入れによる量的緩和を決定しました。これは月間で600億ユーロ程度の債券を買い入れ、2016年9月までに1兆ユーロ程度を供給するという大規模な緩和措置です。この結果、各国の国債利回りは大きく低下しました。

2016年以降の金融緩和と今後の展望

金融緩和策は、一時的な金利低下やリスク許容度の回復を支え、景況感を改善させます。しかし、ユーロ圏が直面する本当の問題は、2000年代前半の不動産バブルの後始末としての不良債権処理が十分に進まず、リーマンショック、財政危機が進む中で構造改革が進みにくかったことです。そのため、欧州諸国での新規産業の育成などが進まず、失業率も高止まりしています。

一方、マイナス金利は、徐々にユーロ圏の金融機関の経営を圧迫しています。2016年2月には、ドイツの銀行が債券の利払いに対応できないとの懸念が広がり、世界の株式市場が同時に下落する場面がありました。これは、マイナス金利が国債利回りを急低下させ、金融機関が利益を上げづらくなってきたことに影響されています。

2016年3月、ECBは、さらに強力な金融緩和を発表しました。主な内容は、マイナス金利を-0.4%に引き下げ、第2弾の貸し出し条件付き長期資金供給措置(TLTRO II)の導入、量的緩和の拡大(買入れ規模を月間600億ユーロから800億ユーロに拡大)、非金融機関が発行した信用力の高い社債買い入れ、です。これによってECBは先行きの不安を払しょくしようとしています。追加緩和の発表直後、市場は強力な金融緩和(バズーカ)の発射を評価しました。しかし、ドラギ総裁は「際限なくマイナス金利が進むとの印象を、市場に持たせたくない」とさらなる利下げの可能性を否定しました。以降、ECBへの追加緩和期待は高まりづらくなっています。

つまり、日銀同様、ECBも金融緩和策をほぼ打ち尽くした状況にあると言えます。先進国の財政状況も悪化している中、中国経済の減速と米国の景況感悪化が同時に進めば、世界経済は大きな混乱に陥る恐れがあります。主要国の金融・財政政策の発動余地が限られるだけに、リーマンショック時以上の規模で金融市場や実体経済が混乱するリスクが高まっていると考えられます。

Profile

- 真壁 昭夫

- Akio Makabe