金融を目指すすべての学生へ キャリタスファイナンス 金融ビジネスの価値・魅力が見つかる!就活生のためのサイト

金融ビジネスの価値・魅力が見つかる!就活生のためのサイト

- キャリタスファイナンス

- Guide 就活ノウハウ

- 【01】就活前に学ぶ金融講座

- 【第3章】生命保険と損害保険

第3章

生命保険と損害保険

相互扶助に基づく、もうひとつの金融の仕組み

金融の仕組みには、「貸借取引をベースとするもの」、投資や証券化など「市場の機能を活用するもの」のほか、もうひとつ大勢の人から集めた資金を利用して被害に遭った人や困っている人を救済する「相互扶助の精神から生まれた仕組み」があり、広く「保険」と呼んでいます。

同じリスクを抱えた人がお金を出し合って不運な人を救済したり、経済活動でのリスクを分け合う行為は古くから見られましたが、現代では保険を「不確実性(uncertainty)によって生じるさまざまな損失をカバーする経済システム」と位置づけています。

加えて、最近では老後の経済的な安心や、事業活動に伴うリスク回避への取り組み、事故や災害時でも生産活動などを維持できる備えへの取り組みなど、保険会社の活動領域は拡大しています。

すでに先進諸国において、保険会社が提供している「安心」は、暮らしや産業に欠かすことができません。暮らしの分野では火災や事故、病気、死亡などへの不安に対応し、産業の分野では製造・輸送・販売などでのあらゆる事故や災害、賠償責任に至るまで広くリスクに対応しています。

また、退職金や年金の運営においても保険会社は大きな役割を果たしています。

保険ビジネスの3つの領域

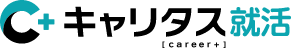

わが国では、保険ビジネスを法律によって3つの分野に大別しています。

ひとつは「人の生死に関し一定額を支払う保険」で、生命保険会社がこの領域を担っています。もうひとつは「一定の偶然の事故によって生じることのある損害をてん補する保険」で、こちらは損害保険会社が担当しています。3つめは「疾病や傷害、介護などにおいて一定額の支払い、またはかかった費用をてん補する保険」で、上記の2領域の中間にある保険(第3分野の保険)として位置づけられています。生命保険会社と損害保険会社の双方が保険商品を販売しています。

生命保険と損害保険の違い

生命保険と損害保険の違いは、対象とする領域だけではありません。一番大きな違いは、生命保険が死亡などの際に事前に約束した金額を給付する「定額給付の保険」であるのに対し、損害保険は事故や災害によって被った損害分だけを補償する「実損てん補の保険」であるという点です。

また、生命保険の多くが10年、20年と掛け続ける長期継続および積立型であるのに対し、損害保険のほとんどは1年ごとに契約を更新します。なかには、旅行保険のように一定期間(旅行の期間)だけというものもあります。

そのほか、販売形態が大きく異なることも頭に入れておきましょう。日本の生命保険業界は戦後、「自社の営業職員」が顧客を訪問して販売する独特の営業チャネルによって、保険大国と呼ばれるほどの成果を実現しました。近年では、保険代理店や通信販売、店舗といったチャネルもシェアを拡大していますが、リテールビジネスの主役が営業職員チャネルであることに変わりはありません。

一方、損害保険はホールセールの一部を除き、「保険代理店」が営業の前線を担っています。全国に約19万の代理店があり、205万人が販売に従事しています(2013年度「日本損害保険協会資料」)。また、代理店には保険販売だけを行う専業代理店と、本業に付随する業務としてそれを行う副業代理店があります。副業代理店のおよそ半数は自動車関連業(自動車販売店など)ですので、損害保険会社は自動車ディーラーを専門に担当する営業部門を設けています。

日本の生命保険会社は世界で知られる機関投資家

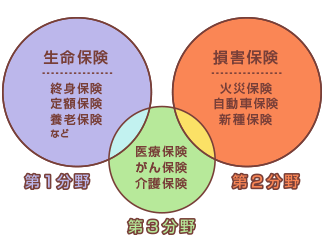

生命保険会社は、顧客から保険料として預かった資金を長期にわたり運用しています。その期間は数十年におよびますから、資産総額は業界全体で日本の国家予算のおよそ3.7倍、367兆円(平成27年度末)にのぼります。

こうした資金は、国債をはじめ、国内外の債券や株式、貸付などで運用されています。莫大な資金を運用する日本の生命保険会社は、国内はもとより海外の市場においても巨大な機関投資家であり、その影響力は少なくありません。最近では、株主として企業活動を監視する役割にも期待が高まっています。

リスクから紐解く損害保険ビジネス

損害保険ビジネスを理解するキーワードは「リスク(risk)」です。リスクは「危険」と訳しますが、保険業界で言うリスクとは、「不確実性によって生じる経済的な損失」を意味します。私たち人間は古来より「事故や災難は神の思(おぼ)し召し」と考える一方で、「そうしたリスクを乗り越えようとする挑戦」を続けてきました。そして、それがさまざまな発展の原動力になってきたと言えます。

航海や荷駄の旅のリスクを怖がっていては貿易はできませんし、狩りに出ることをためらっていては食料を得ることもできません。そうしたリスクへの挑戦を繰り返しながら、人間はリスクを低減させたり移転する方法を生み出しました。

偶然の事故や災害はそれぞれの事象を個々に見るとまったく偶然かつ無秩序に発生しており、予知することは不可能ですが、しかし、過去における発生状況を大量に集団として観察すると、一定の法則(発生確率)の測定ができるようになります。

現代の損害保険ビジネスは、こうした測定と数学的解析によって「世の中のあらゆるリスクを“確率”という数字に転換させる科学的アプローチ」を背景にして成立していると言えます。「危険のあるところに保険あり」と言われるほどに成長した損害保険ビジネスは、確率の追求という科学的挑戦を抜きにして語ることはできません。今後は、地震やテロ、コンピュータ犯罪など発生確率の測定が難しいとされる分野への取り組みがさらに進むと考えられています。

Point of view

1

生命保険は「人の命や身体に値段を付けられない」という前提から、原則としてあらかじめ決めた金額を保険金として支払う「定額払い」を採用しています。一方、損害保険は「事故などによって利益まで得てはいけない」という観点から、損害や損失のてん補を前提とした「実損払い」を採用しています。こうした考え方は、リスクの回避を生命保険では「保障」と記し、損害保険では「補償」と記すところにも見られます。

2

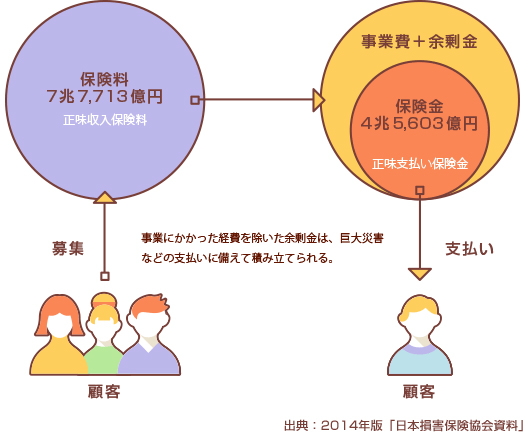

保険業界では顧客が保険会社に支払う掛け金を「保険料」と言い、不測の事態が起きたときに保険会社が契約に基づき支払う金銭を「保険金」と言います。また、保険を販売することを「募集」とも言い、営業担当者を「募集人」と呼んでいます。

3

保険会社に総合職(またはそれに類似したコース)として入社した人の多くは営業部門を経験しますが、保険会社の営業担当者の仕事は、銀行や証券会社などほかの金融機関の営業職とはその内容を異にしています。保険会社の営業の仕事は、「自社の営業職員の組織」または「保険代理店」の業績を上げることが主な役割であり、顧客に直接保険を売ることではありません。顧客を訪問することもありますが、その目的は営業職員や代理店職員の活動のサポートが中心となります。「どうすれば業績を伸ばしてもらえるのか」を常に考えて行動することが大切な仕事です。ただし、大手企業を中心とするホールセールの営業活動においては、他業態の金融機関とそれほど変わりはありません。

4

生命保険は長く「国内向け事業」として成長してきましたが、保険市場の成熟化や少子高齢化により、数年前よりアジアなどへの「海外進出」が加速しています。若手社員全員にTOEIC の高スコア取得を奨励している会社もあります。アジア諸国の経済成長が進んだこともあり、保険大国を築いた国内のノウハウや年金の制度などを各国の市場で活用していく取り組みは、今後も拡大する見通しです。一方、損害保険は損保事業のグローバル化という流れのなかで、アジア、米州、欧州などでの事業が拡大しています。海外事業の純益が国内損保事業を上回っている大手グループもあります。

5

保険業界には確率や統計学の知識を駆使してリスク解析や予想を行う「アクチュアリー」という専門職が存在し、商品開発、経理・会計、リスク管理などの部門で活躍しています。アクチュアリーになるには、「日本アクチュアリー会」が実施する1次、2次の試験にパスしなければなりません。内定後の12月に1次試験を受けるケースが目立ちますが、就職活動の前に資格に挑戦する人もめずらしくありません。