1981年慶應大学法学部政治学科卒。85年からフルブライト奨学生としてスミス・カレッジ、ジョンズ・ホプキンズ大学院高等国際問題研究所に留学。87年慶應大学大学院経済学研究科博士課程終了後、明治生命保険国際投資部勤務。89年格付け機関ムーディーズへ転職。以降、リーマン・ブラザーズ、キダー・ピーボディにて債券調査・営業を担当。2001年SAIL,LLCをニューヨークに設立、ヘッジファンドを中心としたオルタナティブ投資に関して、日本の機関投資家向けにコンサルティング、情報提供を行う。2007年スイス大手プライベート・バンクUnion Bancaire Privee (UBP)東京支店、営業戦略取締役。2009年東京にてSAIL社の活動を再開。日米の金融、政治経済面で幅広い人脈を持ち、国際金融アナリストとして活躍中。

金融を目指すすべての学生へ キャリタスファイナンス 金融ビジネスの価値・魅力が見つかる!就活生のためのサイト

金融ビジネスの価値・魅力が見つかる!就活生のためのサイト

- Columns

- プロの視点

大井 幸子国際金融アナリスト

ウォール街を知る国際金融アナリスト・大井幸子が語る、国際金融市場の仕組みと動向

<第6回>2016.12.07

アセットマネジメントの世界

今回は、私が従事するアセットマネジメント・セクターについてお話ししたいと思います。アセットマネジメント、略称「アセマネ」とは、金融業界の中で投資商品を買って運用する「バイサイド」に位置し投資顧問、投資助言業務などの総称です。

アセマネには大きく分けて自己資金の運用と、他人から資金を集めて運用する資金運用とがあります。さらに、運用資産額に応じてミクロからマクロまで様々なレベルがあります。まず、自己資金運用について見ていきましょう。最も大きな運用の主体は、国家レベルの政府系ファンド(Sovereign Wealth Fund; SWF)です。いわば、国の資産運用部隊です。典型的なSWFは、石油が国土から湧き出てくるような資源国の富、返済の必要のない原資を運用する国家ファンドです。サウジアラビアやクウェートのSWFが有名です。

また、資源国のみならずシンガポールでは国家戦略としてSWFを運用し、長期にわたり優れた実績を上げて国富を増やしています。日本でもGPIF(年金積立金管理運用独立行政法人)は公的年金基金として130兆円もの資金を運用し、資産規模ではSWF並みですが原資はGPIFを含む公的年金ですから、いずれは返済しなければならないお金です。

SWFの次に、米国では公的年金基金と並んで大学や財団基金の存在が大きいです。名門ハーバード大学では4兆円以上の資金を運用し、長期にわたり優れた実績を上げています。ロックフェラー財団やゲイツ財団でも数兆円規模の資金を運用し、その運用益を慈善事業に活用しています。

このような大きな資産残高を運用する機関投資家に加え、運用の主体としては余剰資金を運用する企業や個人レベルでの資産運用があります。以上が、自己(自社)資金を長期で運用するマンデートを持った主体によるアセマネです。

一方、第三者の資金を預かり運用するアセマネ会社があります。投資一任運用会社、ミューチュアルファンド(投信)、ヘッジファンド、プライベート・エクイティ(PE)ファンド、ベンチャーキャピタルファンド等です。

私が関わるオルタナティブ投資においては、ヘッジファンドやPEファンドの多くが公募のミューチュアルファンドとは異なり私募で、リスクをとれる大手の機関投資家に限られています。

特に、ヘッジファンドのマネジャーは通常、運用益の2割を成功報酬として受け取り、8割を投資家に還元します。手っ取り早く稼ぐために高いリターンを目指し、そのため高いリスクを取りがちだと批判されることがあります。悪く言えば、他人のカネでリスクを張り、儲かれば自分も儲かり、損をすれば損失分は投資家にツケを回す。これではモラルハザードです。

そのため、ヘッジファンドのマネジャー(運用者)は自己資金をつぎ込んで運用しています。運用資産額1000億円のうち45%がマネジャーの資金というファンドもあります。このヘッジファンドは長年にわたり優れたリターンを上げていますが、投資家は「マネジャー自身のコミットメントがリスク管理のヤードスティック(物差し)になっている」と評価しています。

つまり、マネジャーは運用会社のビジネスオーナーであり、運用の主体として投資家(顧客)と運命共同体のごとくに利益を一致させているので、自分の資金を無益なリスクにさらすことはなく安心だというわけです。

この点が、他人資本を運用する大手運用会社のサラリーマン・マネジャーと大きく異なります。サラリーマン・マネジャーは自己資金を投資家の資金と一緒に運用しているわけではありませんので、運用がうまくいけばボーナスが出るかもしれませんが、ヘッジファンド・マネジャーの成功報酬ほどではありません。

アニマルスピリットがいかに旺盛でも、ヘッジファンド業界では損失を出せば即マネジャー退場となります。長期にわたり生き残り優れた実績を出すヘッジファンドでは、マネジャーが自己資金をつぎ込み、運用が成功し、ファンドの運用資産残高が増えて行くので、その結果としてマネジャー自身も投資家と共にリッチになっていきます。有能で洗練されたマネジャーは「計算されたリスク」を心得ており、無益なリスクを避け、投資の効率性を重視します。

一般に「投資」というと、文字通り資本を投下するのですが、投げた資金を管理し、守り、増やす作業がポートフォリオ運用です。資産保全には分散が必要で、相場が良いときも悪いときも資産を守るには、異なる資産を組み合わせてリスク最小化するしかありません。アセマネで重要なポイントは、資産をどのように配分するかを決定するアセットアロケーションです。ポートフォリオは、ちょうどカクテルのようにさまざまな資産クラスや投資戦略をミックスするのですが、どのような配合(アロケーション)が効率的(リスクを最小化しリターンを最大化できる)かを求めなければなりません。

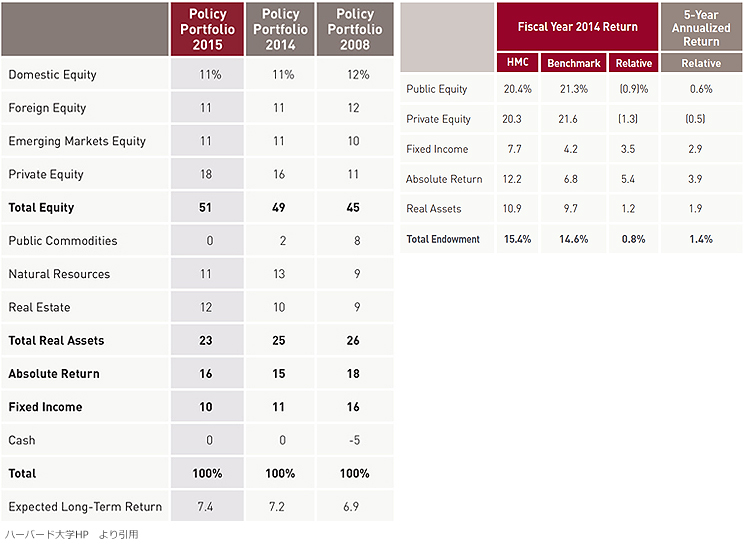

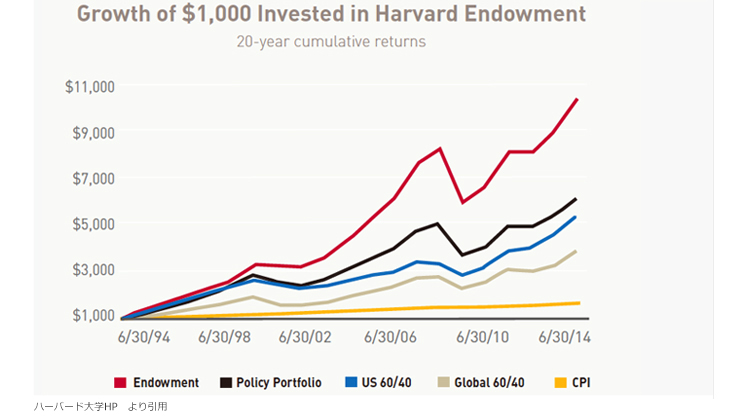

成功するポートフォリオのアセットアロケーションについて、ハーバード大学基金を見てみましょう。2015 年のアロケーションは、米国株11%、海外株11%、新興市場株11%、PEファンド 18%、 天然資源11%、不動産12%、絶対収益型ヘッジファンド14%、債券10%となっています。このポートフォリオで実際の2014年度のリターンは15.4%、過去20年間平均リターン12.3%です。資産累積グラフを見ると、2008年のリーマンショック時には目減りしたものの、それでも1994年に1000ドルを原資として運用を続けた結果、20年後には資産は10倍以上に増えています。S&Pなど主要指数を上回る優れた運用実績です。

このように、ハーバード大学は賢いアセマネのおかげで、資金が潤沢で多くの優秀な教授や奨学生を招き、ますます繁栄しています。同様に、シンガポール政府の肝いりSWFのGICも20年近く年率平均8%で増え続け、国富は5倍近くに膨らみ国民は豊かになっています。マクロのSWFもミクロの個人資産も、運用の原理原則は同じです。

いかにしてリスクを抑えつつリターンを最大化するのか。そのポートフォリオの設計と運用こそがアセットマネジメントなのです。

Profile

- 大井 幸子

- Sachiko Ohi