保険会社の保険?「再保険」の仕組みとは?

保険商品の本質は「リスク回避」です。生存リスク、事業リスクなど、リスクへの補償には、保険加入で対処しようと考えます。ですが場合によっては加入している保険であっても防ぎきれないリスクも存在します。そのために、保証を事業化している保証会社や金融機関、そして保険会社なども自社の事業リスクを回避するために「再保険」を行っています。今回は「再保険」についてご紹介します。

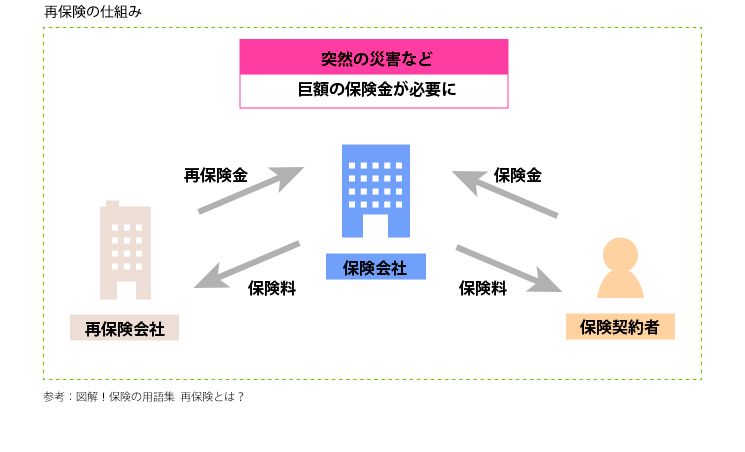

保険会社もリスクを分散する。再保険の仕組とは

保険会社は保険加入者から集めた保険料を積み立てることで保険金の準備をしています。これが「責任準備金」と呼ばれるものです。

保険会社として通常の運用をしていれば、この責任準備金が不足するという事態はなかなか起こらないでしょう。しかし、大規模な事故、自然災害といった想定を上回るようなことが起こるケースも考えられます。

一度に巨額の保険金を用意しなくてはならなくなった時に責任準備金が不足する事態は避けなくてはなりません。そのため、保険会社も保険に入ることでリスクを分散させているのです。

そして、再保険会社も別の保険会社に契約の一部を引き受けてもらうなどして再々保険契約を行うこともあります。そのような形で責任準備金が不足してしまうというリスクを複合的に分散させるのです。

再保険料は、再保険責任の責任分担の方法などにより再保険契約ごとに異なった形で取り決められます。 具体的には、元受保険料に再保険会社(受再者)が負担する責任の割合を乗じる場合と、元受保険料とは全く別に再保険会社(受再者)と元受保険会社(出再者)との間で取り決められる場合に大別されます。

再保険会社と保険会社の再保険の違い

保険会社にはこのような再保険のみを取り扱う「再保険会社」があります。保険会社を顧客とした保険会社であり、生保や損保の収益リスクに対して補償を行うものです。世界的にも有名なイギリスのロイズ保険会社もその一つです。日本には損害保険各社が共同出資したトーア再保険会社などがあります。

例えば、地震や台風、洪水などの大規模な自然災害に対して、損保も生保も様々な保険商品を販売していますが、家屋が全壊し収入補償が必要となったり、あるいは怪我や病気の保障から事業の災害補償といったように、様々なリスクが一度に起こる場合、生保も損保も一時的に給付金、保険金の支払いが増大します。

保険会社は通常、保険料を現金で積み立てているのではなく、国債社債、外債や株式などで運用していますので当座預金は多くはありません。

そのため、急な保険金支払いに則し、資金ショートに備えて再保険会社に加入しているのです。逆にいえば、もし甚大な災害や人災などがなければ再保険会社は保険金支払いがないので利益が得られる訳です。

最近は保険会社を運営するのは保険専業会社だけではありません。例えば、少額短期保険会社(例:ペット保険など)はリスク回避のため再保険会社に加入しています。

また、再保険会社の役割として「様々な保険の設計根拠」である死亡率の作成、海外事業を行う生保や損保会社のための「リスク発生率」の算定など、保険会社の大小を問わず、そのコンサルティングを行う場合もあります。

多額の保険請求が集中しがちな損害保険

再保険は一般的に生命保険よりも損害保険の分野で数多く利用されています。なぜなら損害保険のほうが多額の保険請求が集中する傾向にあるからです。

そのようなスケールの大きな保険といえば地震保険があります。責任準備金が巨額になる恐れのある地震保険も再保険の仕組みでリスクを分散させているのです。

保険加入者と直接契約を結ぶのは一般の損害保険会社です。その損害保険会社は再保険の出し手(出再者)として再保険専門の保険会社と契約します。地震保険の場合、再保険の受け手(受再者)は日本地震再保険株式会社になります。

さらに日本地震再保険は受け取った保険料の一部を日本政府に支払います。つまり再々保険をかけているわけです。地震のように保険金請求が莫大な額になり得る保険だからこそ政府が最終的な補償を担っているのです。

地震保険はこのように政府が再保険の後ろ盾となっているため、保険料はどの損保会社を利用しても同一なのです。

まとめ

保険会社は上記のような再保険の仕組みを利用してリスクを分散しています。中には何百社という保険会社が関わることもあるスケールの大きな仕組みです。一般顧客である私たちが直接触れることはありませんが、保険会社に興味があるなら知っておいてもよいでしょう。