意外と知らないクレジットカード決済の仕組みとは?

社会人になると、何かと使う機会が増えるクレジットカード。海外出張で航空券の購入やホテルの宿泊料を支払うために使ったり、取引先との会食時に利用するなど、さまざまなシーンで利用することが多くなります。

ところが、意外と知られていないのがクレジットカードの仕組み。まだ、お持ちでない方はもちろんですが、すでにお持ちの方でも、実際にどんな仕組みで決済されているのかは知らないことが多いようです。「使うと手数料を取られてしまうのでは?」など、不安に思われている方のために、基本的な仕組みをご紹介します。

まずは基本の用語を覚える

仕組みを理解するために、最初に基本用語とそれぞれの関係性についてご説明します。特に重要な用語は、以下の3つです。

会員

私たちクレジットカード利用者のことです。カードが使えるようになるには、まずクレジットカード会社へ利用申し込みを行います。それを受けたクレジットカード会社は、その人に対し所定の入会審査を行い、審査に通過した人にのみ自社のクレジットカードを利用する権利を付与します。この権利を付与された人が、クレジットカード会社から見た会員になります。

入会審査の内容は会社やカードのタイプなどによりさまざまです。年収や年齢、会社の勤続年数など厳しく審査する場合もあれば、安定した収入があれば通るものまで多種多様です。

加盟店

クレジットカード会社と加盟店契約を結んでいるお店のことです。要するに、「クレジットカードが使えるお店」と考えれば分かりやすいと思います。ちなみに、英語ではマーチャント(Merchant)と呼ばれます。

クレジットカード会社

私たち利用者から見れば、クレジットカードを発行し、代金を立て替える業務などを行う会社のことです。これには、仕事の役割や業務の提携先により、さらに次の2つがあります。

(1)イシュア(会員に対してのクレジット業務)

会員から見て、クレジットカードを発行している会社のことです。英語でIssuerと書き、「発行人」という意味です。イシュアの会社名は、カードの裏面に必ず明記してあります。

カード表面にあるVISA(ビザ)やMasterCard(マスターカード)、JCB(ジェイシービー)などの国際ブランドが記載されていますが、これらはより決済性を高め、海外などで使えるお店を増やすなどのためにカード発行会社が契約しているもので、イシュアとは違うのが基本です(JCBやアメリカンエキスプレスなど、国際ブランドを有しながら、イシュアとして自社でカードを発行しているケースもあります)。

(2)アクワイアラー(加盟店に対してのクレジット業務)

加盟店とクレジットカードの利用契約を結んでいる会社で、英語のAcquirer(取得者)からきています。加盟店の開拓を行い、自社カードを利用できるお店を増やすことで、後述する手数料などを得る業務を行っています。クレジットカードの発行会社であるイシュアと、お店側が契約しているアクワイアラーは、別々の会社である場合もあれば、同一の会社である場合もあります。以降は、分かりやすくするために、同一の会社という前提でご説明します。

立て替え払いの仕組み

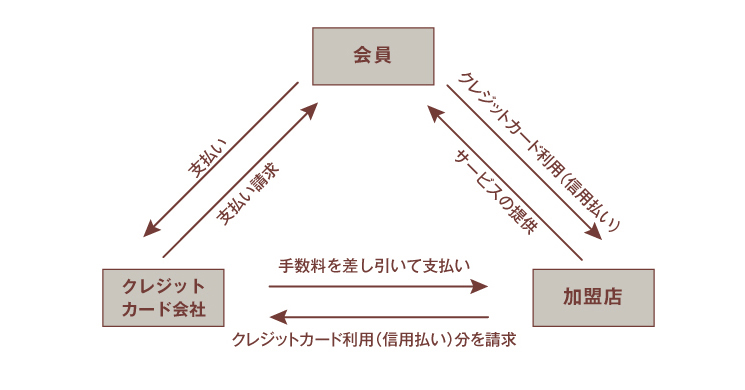

クレジットカードを利用する場合は、上記の三者による以下のような関係が成立します。

クレジットカード決済は、要するに立て替え払いの仕組みだと言えます。会員は、手持ちのお金を使わずにクレジットカードで支払いができ、加盟店は後日、その金額をクレジットカード会社に請求します。クレジットカード会社は、加盟店に代金を支払った後、会員にその分の請求をして回収をする、といった流れになります。

英語のクレジット(credit)は、「信用」という意味です。クレジットカード会社は、会員を「信用」してカードを発行し、リスクを取って立て替え払いをするのです。ですから、会員が支払いを延滞したりすると「信用」が下がり、利用制限や強制解約されることもあります。

クレジットカード会社の主な利益は手数料

リスクを背負うクレジットカード会社ですが、その利益はどこから得ているのでしょうか? これは、主に加盟店や会員からの手数料からです。詳しく説明しましょう。

●メリット1 加盟店からの手数料

クレジットカード会社は、会員がカードを利用した代金を、手数料を引いて加盟店に支払います。手数料の割合は、契約内容や加盟店の業種などにより異なりますが、一般的には3%〜7%程度だと言われています。スーパーなどの利益率が低い業種は低く、サービス業のように利益率が高い業種は比較的高いことが多いようです。

加盟店は、クレジットカード会社へ手数料を支払わなければなりませんが、メリットもあります。例えば、あるお客さんが欲しいものがお店にあっても、そのお客さんに現金がなければ購入してもらえません。しかも、そのお客さんに後日現金を持って再び来店していただける保証はないのです。

ところが、お客さんがクレジットカード会社の会員で、お店がその加盟店であれば、購入してもらえる可能性はぐんと上がります。つまり、販売機会の損失を低減できるわけです。また、加盟店側は、レジに多額の現金を置いたり、釣り銭の用意をする手間が省けるため、お金の管理もやりやすくなります。

●メリット2 会員からの手数料や会費

会員が、カードを利用する際に、1回払いにすれば手数料は発生しません。ただし、分割払いやリボ払いを利用する場合は、クレジットカード会社から手数料を請求されます。また、キャッシングやカードローンなどを利用する場合も、やはり手数料が発生します。

クレジットカードには、「年会費無料」のものも最近増えていますが、2年目以降に年会費が発生するタイプも多いですし、利用できる限度額が高いなど特典が多いカードなどは、初年度から年会費が必要なものなどさまざまです。クレジットカード会社では、こういった会員からの会費も大きな利益のひとつになっています。

まとめ

クレジットカードは、もともとは欧米を中心に普及してきましたが、最近は日本でも使えるお店などが増えたこともあり、ビジネスマンが利用するシーンも多くなってきました。

仕事に必要な経費を、個人で会員になっているクレジットカードで支払って、会社で後日精算したり、企業によっては会社で会員になっているカードを、必要なときに社員に貸し出して使うといったケースもあります。身近になってきたクレジットカード。決済の仕組みなどを知ることで、将来、ビジネスツールのひとつとして、積極的に活用できるようになるかと思います。